深度解析:减半与 ETF 对比特币的真实影响

原标题:《Adjusting Trading Strategies to the Upcoming Bitcoin Halving: Is This Cycle Different?》

作者:Marcin Milosierny

编译:Ladyfinger,Blockbeats

随着比特币逐渐迈向下一次减半事件,市场结构和参与者行为的微妙变化揭示了一幅复杂的交易图景。本报告深入探讨了 ETF 的显著购买力如何重塑了传统关于减半带来的供应挤压效应的预期,以及长期持有者(LTH)在当前市场周期中所扮演的关键角色。通过综合分析历史数据、市场趋势以及投资者行为,本文为交易者提供了宝贵的见解,旨在帮助他们在比特币市场的独特环境中导航,优化其交易策略。随着市场前行至关键的减半节点,理解这些动态成为把握未来市场方向的关键。

减半与 ETF 供应下沉

市场参与者通常将比特币的减半视为牛市的前兆,因为它减少了新比特币生成的速率。减半将矿工验证交易和创建新区块的奖励减半,有效地减缓了新比特币流入市场的速度。

此外,这种预设的稀缺性预计会减少矿工的销售压力,因为矿工通常需要出售奖励的比特币来支付运营成本。按理来说,随着待售新比特币的减少,稀缺效应就会启动,历史上,随着供应收紧和需求保持稳定或增长,就会为价格上涨创造条件。

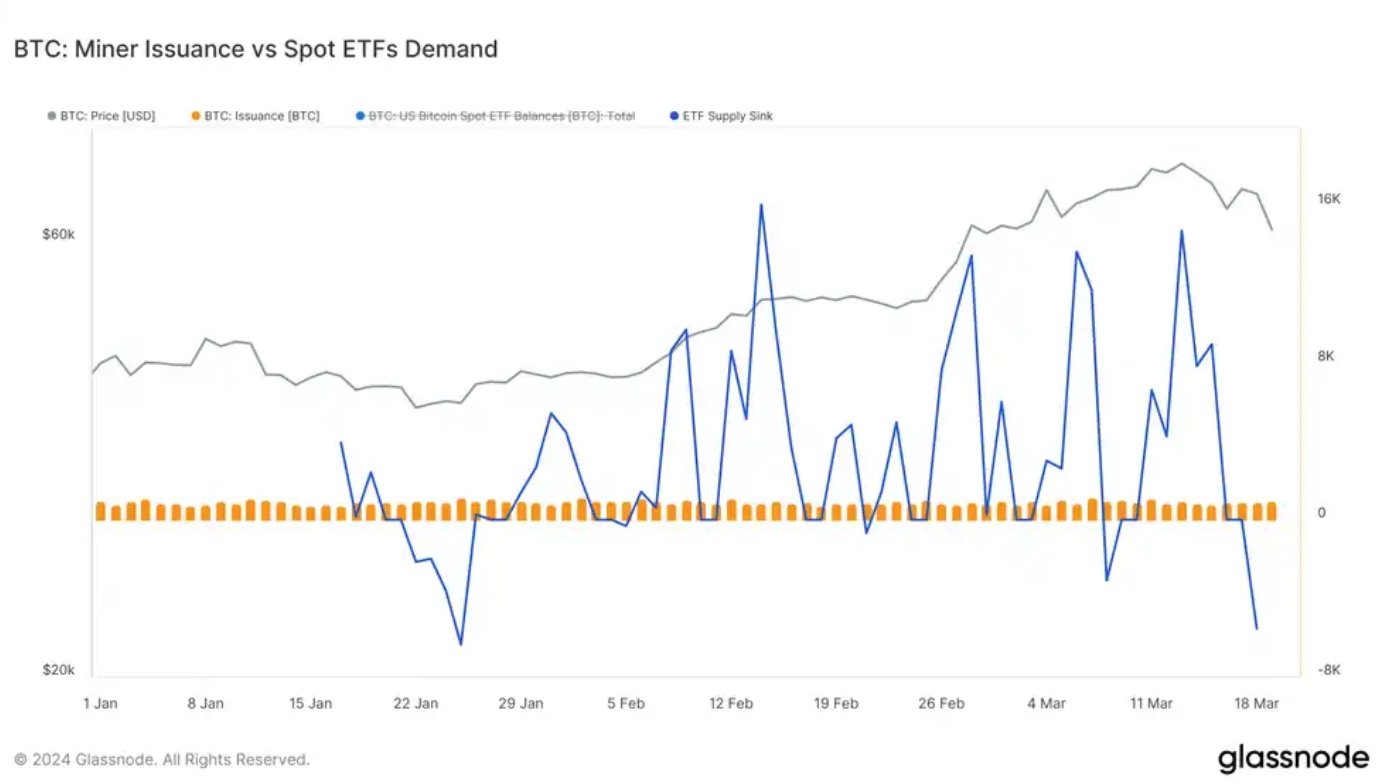

然而,当前的市场条件与历史标准不同。随着比特币减半时间的临近,与 ETF 激增的需求相比,新开采出来并投入流通的比特币的影响正变得越来越小。正如下面的 Glassnode 图表所示,ETF 从市场上清除的比特币数量是每天铸造比特币数量的数倍。

目前,矿工每天大约向市场提供 900 个比特币。减半后,这个数字预计将下降到大约 450 个比特币,这在过去的市场条件下,可能加剧了比特币的稀缺性并推动价格往上涨。然而,ETF 的大规模收购从流通中提取的比特币数量远超过矿工的日产量表明了即将到来的减半可能不会导致曾经预期的供应紧缩。

从本质上讲,ETF 通过大量且持续的购买活动,已经预先减少了可用的供应量,从而预先影响了减半的影响。换句话说,通常从减半中期待的供应紧缩可能由于 ETF 的大规模比特币收购而发生。这些基金目前对比特币的可用性施加了重大影响,这可能会在中短期内掩盖减半对市场的影响。

然而,ETF 的活动给市场动态带来了自身的复杂性。例如,ETF 对比特币价格的影响不应该是单向的。尽管目前有大量资金流入的趋势,但资金流出的可能性依然存在,这就带来了市场突然转变的风险。密切关注 ETF 活动,包括购买和潜在销售,对于预测减半临近时的市场动向至关重要。

长期持有者供应的影响

随着 ETF 活动可能减弱了减半对比特币长期价格动态的影响,其他关键市场因素将成为关注焦点。在供应动态方面,除了矿工贡献的部分外,一个主要的供应来源是来自长期持有者(LTH)。他们决定卖出还是持有对市场供需产生了显著影响。

在比特币生态系统中,市场参与者常常根据持有比特币的时长被分为长期持有者(LTH)和短期持有者(STH)。LTH 被 Glassnode 定义为长时间(通常是超过 155 天)持有比特币的实体。这个分类是基于观察到超过这个期限持有的比特币在面对市场波动时被卖出的可能性较低,表明了对比特币长期价值的更强信念。相比之下,STH 对价格变动反应更为敏感,往往会造成即时的供需波动。

为了说明 LTH 在比特币市场供应动态中的作用,Glassnode 的分析师提出了长期持有者市场通胀率这一指标。它显示了相对于每日矿工发行量,长期持有者积累或分配比特币的年化比率。该比率有助于识别净积累期(长期持有者有效地将比特币从市场中移除)和净分配期(长期持有者增加了市场的卖方压力)。

历史规律表明,随着 LTH 分布高峰的临近,市场可能会趋于平衡,并有可能触顶。目前,LTH 市场通胀率的趋势显示,正处于分配周期的早期阶段,大约完成了 30%。这表明,在从供需角度达到市场平衡点和潜在的价格顶部之前,当前周期内还会有大量活动。

鉴于此,交易者应密切监控长期持有者市场通胀率,因为这个指标可以指导交易策略,特别是在宏观尺度上识别潜在的市场顶部或底部。

减半是新闻销售的事件?

尽管减半通常被解释为比特币的看涨信号,但对市场的直接影响在很大程度上受心理因素的影响。有时,市场将其视为一个「卖出新闻」的事件,即市场情绪和价格在减半前建立动力,只是在减半后不久导致了显著的价格调整。

例如,在 2016 年,市场在减半时期前后经历了从大约 760 美元降至 540 美元的急剧抛售,回调幅度为 30%。这次下跌是市场参与者对事件本身而非长期供应影响作出反应的典型例子,展示了减半能够立即触发市场的波动。

2020 年的减半呈现了一个更复杂的场景。尽管直接后果并没有反映出 2016 年所见的急剧抛售,但由于减半前的价格回升,紧接着是发行量减少,矿工经历了「双重打击」,这加剧了他们的挑战。这一时期没有出现传统的「卖出新闻」事件,但却强调了对减半事件的细腻市场反应,这些反应受到更广泛经济条件和市场情绪的影响。

随着逐渐接近下一次比特币减半,市场结构似乎预示着可能出现一次重大调整。这样的调整不仅与历史模式保持一致,而且还能起到重新设定市场的作用,消除短期的投机行为,并为下一轮增长奠定基础。

这种预期取决于几个因素,包括 ETF 对市场的持续影响。虽然它们的购买活动为比特币价格提供了实质性支持,但普遍认为这些流入不可能无限期持续。如果在减半前 ETF 的流入开始放缓或逆转们可能会看到市场的复合效应。对 ETF 需求减少的预期,加上传统的减半心理学,可能触发一个高波动性时期,交易者可能会根据转变的早期迹象调整他们的仓位。

总之,减半对市场的直接影响将受到心理因素和机构参与动态的影响。交易者应该为减半期间可能的波动做好准备,将 ETF 活动作为短期市场情绪的一个关键指标。

本周期的不同之处

从历史上看,比特币周期通常在前一个牛市高点之后的 12 到 18 个月启动,新的历史最高价(ATH)在减半后几个月出现。这使许多人建议减半事件本身由于引入的供应限制而催化了下一个牛市。

然而,由于比特币 ETF 引入的新的机构需求,这个周期中减半的效果可能会减弱。这种需求和 ETF 带来的资本涌入比特币网络,可能已经导致 BTC 在减半前就已经打破了前一个周期的 ATH。

然而,这一事实导致一些人推测当前周期可能比以前的周期短。虽然不能确定这是否会发生,但可以查看数据来评估目前处于市场周期的哪个阶段以及牛市继续的可能性。

首先,从周期模式来看,减半前打破 ATH 并不一定意味着已经偏离了比特币的历史规范。关键在于评估上一个周期的牛市顶点实际上是何时。在 Glassnode 的分析中,长期以来一直认为这发生在 2021 年 4 月,尽管从技术角度看比特币在 2021 年 11 月的价格更高。这种假设基于一个事实,即在 4 月高点之后,大多数与市场情绪和投资者行为相关的技术和链上指标开始表现出它们典型的熊市价值,并且从未真正恢复。

现在,以 2021 年 4 月作为前一个牛市的高点,可以看到当前周期很好地符合历史规范。这暗示尽管在减半前就已经突破了前一个 ATH,牛市可能仍将持续更长时间。

在评估当前周期与历史规范和趋势之间的差异,以及考虑到增强交易策略的视角时,监控「牛市校正回撤」指标也可能是实际的。这一指标反映了在持续的牛市中,价格回撤的深度和频率。

值得注意的是,这个周期展示出较不严重的回撤,与过去牛市中典型的 30-40% 的更大幅度下跌有所不同。追踪这些回撤可以为交易者提供一个市场情绪、风险偏好和潜在转折点的指标。随着 ETF 流入继续影响市场,这种较轻微回撤趋势的显著变化可能标志着投资者行为的转变,并为策略调整提供及时线索。

对定向交易策略的影响

即使越来越接近减半事件,ETF 在塑造比特币市场格局中的作用也不可忽视。然而,同样关键的是要关注长期持有者(LTH)对市场供应动态的影响。减半的供应挤压与 ETF 需求的涨落之间的相互作用引入了一个复杂的动态,可能会显著改变传统市场对减半事件的响应。

对于那些希望完善其方向性策略的交易者来说,监控 LTH 的行为变得至关重要。LTH 决定持有他们的头寸还是开始分配他们的持有量,可以提供市场情绪转变和潜在流动性变化的早期指标。鉴于当前市场条件,其中 ETF 已经影响了供需平衡,LTH 的显著举动可能成为定义减半后市场方向的临界点。

因此,在这个周期中成功的方向性交易很可能取决于多方面的方法。交易者需要密切关注 ETF 活动,寻找持续需求或出现卖压的迹象。同时,他们必须评估 LTH 的情绪和行动,后者决定卖出或持有可以进一步影响市场的供应动态。适应这些影响的交易策略对于有效地导航比特币市场周期的下一阶段至关重要。