比特币人民币计价逼近历史新高,加密市场看多情绪被点燃

作者:Frank,Foresight News

北京时间昨日晚间 22:00 起,比特币逐步走强,接连突破 52000 USDT、53000 USDT、53000 USDT、54000 USDT 的整数关口,迈出近半个月来的震荡区间。

随后今日上午再度迎来爆拉,短短半小时内跳涨 3000 USDT,最高触及 57500 USDT(OKX 现货行情,下同),12 小时内涨逾 10%,创下 2021 年 12 月 3 日以来新高,人民币计价更是突破 40 万 CNY,距历史高点(41 万 CNY)咫尺之遥,更登上微博热搜榜(截至发文时为 22 位)。

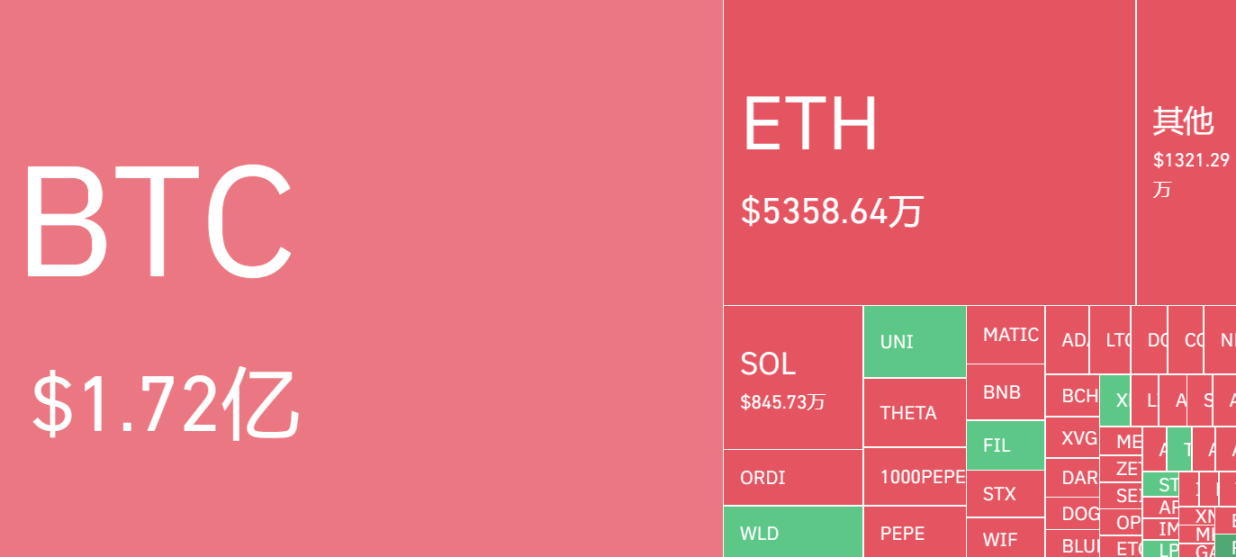

与此同时,Coinglass 数据显示过去 12 小时内全网爆仓近 3 亿美元,其中比特币爆仓约 1.72 亿美元,以太坊爆仓约 5358 万美元,几乎是一场针对比特币空军的踩踏式屠戮。

比特币「新高」在即,山寨币多点开花

以美元计价看,如果将 47500 USDT 作为基准,那比特币距 2021 年 11 月 10 日创下的 69040.1 USDT 的历史最高点,仅剩 20% 左右的涨幅空间。

以人民币计价看(Google 财经数据),如果将 405343 CNY 作为基准,那比特币距 2021 年 11 月 10 日创下的 410846.24 CNY 的历史最高点,几乎是咫尺之遥。

此外,以太坊也在逐步走强,自从去年 10 月以来,ETH 相比 BTC 就不断走低,ETH/BTC 的汇率比更是从 0.064 上方一路跌破 0.05,并围绕 0.05-0.055 宽幅震荡。

而 2 月中旬以来,ETH/BTC 的汇率比开始走出震荡区间,过去一周相继突破 0.055、0.06 关口,最高触及 0.06055 的近期高点,虽然昨夜今晨又因比特币暴涨稍有回落,但整体仍较为强势。

与此同时,除了躺着赚钱的比特币持有者和渐有走强之势的以太坊外,整个山寨市场也呈现出一个多点开花的态势。

比特币生态烈火烹油

今年开年以来,市场进一步把目光投向比特币扩容赛道,比特币技术层面的讨论声量开始重新加大,尤其是在当前比特币生态上构建一个繁荣的 DeFi 应用层,更是成为主流的新热点叙事。

而作为比特币生态当前的扛把子,Stacks(STK)在过去半年一直是主要炒作标的,今年 2 月以来更是一路从 1.5 USDT 拉涨至如今的 3.1 USDT,涨幅超 100%。

同时 RIF 也从 2 月初的 0.13 USDT 附近累计上涨逾 80%,达 0.23 USDT,其他诸如 BADGER 等也都在本月迎来 60% 以上的大幅上涨。

AI 一枝独秀

AI 板块相关代币也在近期迎来暴涨,其中与 OpenAI 创始人 Sam Altman 存在千丝万缕关系的WLD 在该消息出炉后已从 3 美元附近一路攀升至最高超 9 美元,不到半个月涨幅超 300%。

此外 ARKM 也从 2 月中旬的 0.6 USDT 一路上涨至最高 1.8 USDT,涨幅亦达到 300%;AGIX、FET 的涨幅也都在 200% 以上。

其它热点开花

除此之外,meme 板块中,PEPE 已连续两天单日涨幅超 50%,创 2023 年 5 月 8 日以来的历史新高;GameFi 板块中,龙头 GALA 自月初以来已累计上涨逾 70%,APE 也上涨近 50%,走出底部区间。

体育板块中,CHZ 突破 0.115 USDT 的震荡区间上沿,触及 0.14 USDT,创 2023 年 4 月以来新高,根据历史规律,如今距即将于 6 月开幕的 2024 新一轮全球性赛事周期来说,正好是体育板块「刻舟求剑」的启动节点,不排除会迎来一波新的行情。

后市,新高还是筑顶?

历史最高点,不仅仅是价格上的阻力点,也是市场情绪的重要心理关口。

因此接下来比特币能否再接再厉迈上 6 万 USDT 甚至于突破 6.9 万 USDT 的前高,直接决定了接下来市场行情的整体走势。

那不妨来全面检视一下当下消息面、资金面的各项因素,或许有助于帮助我们获得较为客观的后市判断。

ETF 与微策略的持续资金流入

对比特币而言,目前最大的增量资金流入无疑就是现货 ETF。

截至 2 月 25 日,比特币现货 ETF 总资产净值为 376.7 亿美元,ETF 净资产比率(市值较比特币总市值占比)达 3.76%,历史累计净流入已达 56.3 亿美元。

而昨日 9 支比特币现货 ETF 总交易量更是达 24 亿美元,约为近期日均交易量的两倍,创历史新高。

此外,作为比特币的老屯家,MicroStrategy 昨夜再度官宣以约 1.554 亿美元的价格购买了约 3000 枚比特币,每枚比特币的均价约为 51813 美元。

而截至目前,Microstrategy 已以约 60.9 亿美元的价购买了 19.3 万枚比特币,平均每枚比特币的价格为 31544 美元,总价值当下已超 100 亿美元。

值得注意的是,MicroStrategy 总市值 135 亿美元,那持有的 BTC 的公允价值已然占总市值 8 成,意味着 4/5 的净资产可以理解为比特币的价值,几乎可以视为一支「准比特币 ETF」。

降息、缩表临近尾声?

虽然此前美国 1 月的 CPI 和 PPI 数据均超预期,美联储官员也开始「强硬表态」,导致市场开始不断调整降息预期,但至少就目前而言,对下半年美联储降息、缩表的押注仍是主流。

目前美联储观察工具显示,市场预计美联储的首次降息更可能发生在 6 月,概率为 53.7%——同时 3 月降息的可能性已经从一个月前的 55% 左右降至 10%,3 月维持利率不变的概率则高达 90%。

不过,宏观层面的加息风险确实有所抬升,美联储如果再次加息,美元指数预计将逼近历史最高点,这也是隐藏的黑天鹅事件。

美股「见顶」的潜在隐忧

如今风险资产属性渐重的比特币,和美股之间的关联走势愈发紧密。

而周一隔夜美股市场上,三大股指齐跌,最终标普收跌 0.38%,纳指收跌 0.13%,道指收跌 0.16%。科技股「七姐妹」中有五家(Alphabet、Meta、苹果、微软、亚马逊)收跌,仅英伟达、特斯拉两家收涨。

如今关于科技股见顶的讨论越来越多,市场希望大半系托在英伟达和 AI 叙事上,如果后续降息预期发生变化,美股却有可能迎来回调,进而对加密市场产生冲击。

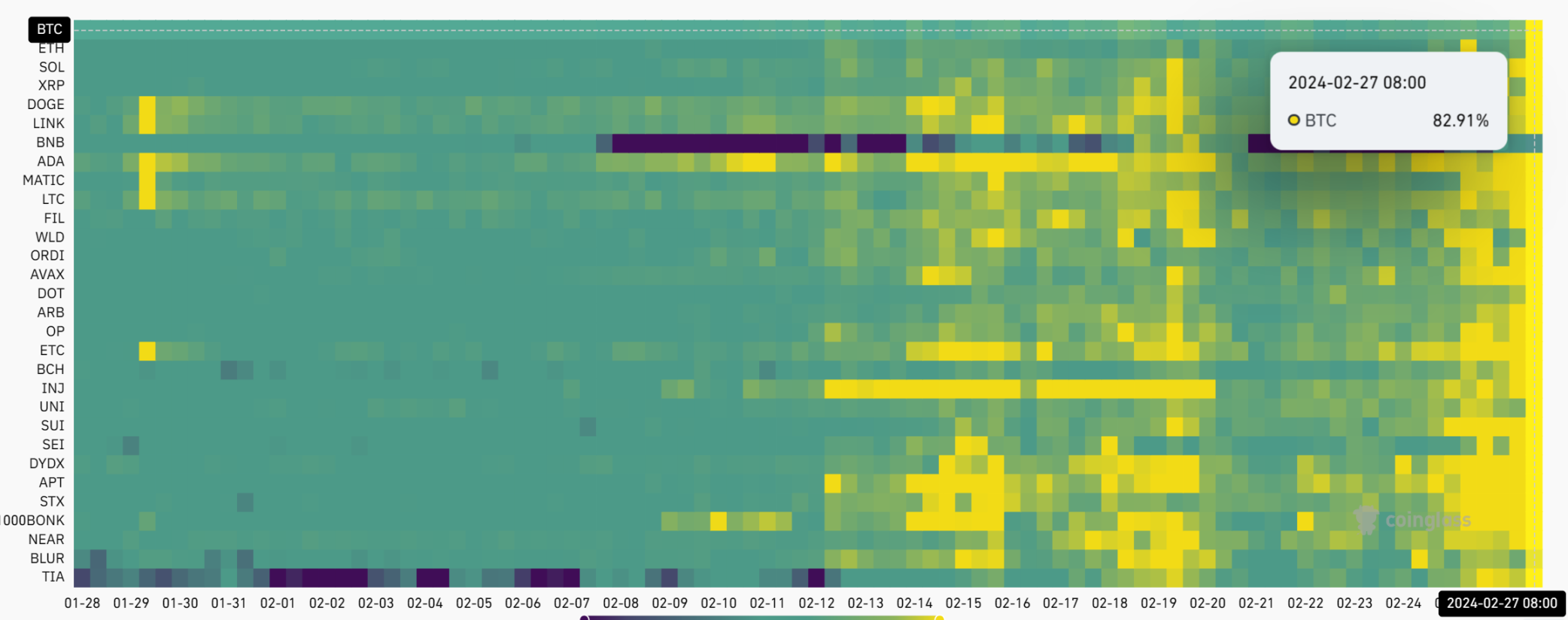

资金费率重回高位

值得注意的是,加密市场最直接的风险信号开始累积——BTC 和 ETH 的永续合约资金费率从今晨 8:00 开始,已双双跃升至约 80% 的极高水平——多头头寸持续支出相当于年化 80% 的巨额资金费。

这意味着多头每天都在大量补贴空头,不断失血,那随着时间推移,上涨势头一旦迟滞,那多头就会失血过多,这部分不断支出大额资金费、坚定看涨的多头可能会迫于压力迅速平仓。

一旦有多头率先平仓跑路,就会引发多米诺骨牌的踩踏,发生杠杆大清算,此前 2023 年 12 月 9 日 - 10 日(周六、周日),就是如此——多头承受着 30% 以上的做多成本失血数天,且价格在周末两天迟迟未能突破,最终周一凌晨开启了三千刀级别的砸盘。