ETH ETF通过或先跌后涨;底部迹象已经出现

本周从 6月24日到 7月1日,冰糖橙最高附近$63369,最低接近$58402,震荡幅度达到 7.84% 左右。

观察筹码分布图,在约 60000 附近有大量筹码成交,将有⼀定的支撑或压力。

• 分析:

1. 59000-63000 约 113 万枚;

2. 64000-68000 约 121 万枚;

• 短期内跌不破在 57000~61000 概率为 69%;

• 其中短期内涨不破 71000〜74000 的概率为 90%。

重要消息方面

经济消息方面

1. 5月PCE 物价指数年率录得 2.6%,符合预期值 2.6%,低于前值的 2.70%。

2. 5月核心PCE 物价指数月率 0.1%,符合预期值 0.1%,低于前值 0.3%。

3. 6月⼀年期通胀率预期 3%,低于预期值 3.2%,低于前值 3.3%。

4. 第⼀季度实际个人消费支出季率终值 1.5%,⼤幅低于前值 2%。其中,对美联储的警告信号是,美国上周续请失业金人数升至2021 年底以来的最高水平 184 万人。

5. 贝莱德公司旗下规模达 540 亿美元的 iShares 20 年期以上的美国国债 ETF(TLT)周⼀吸引了 27 亿美元的资金流入,这是该基金自2002 年成立以来的最大单日流入量。

6. ETF 分析师 AthanasiosPsarofagis 表示:「看起来投资者又开始与美联储作对了,他们在押注美联储降息,如果押对了,价格走势将剧烈波动。

7. 高盛董事总经理 Scott Rubner 称:新的季度(第三季度)和新的半年(今年下半年),正是大量资金迅速涌⼊股市的时候,7月前两周是自1928 年以来全年最好的交易时段。

加密生态消息方面

1. 道富银行与 Galaxy Asset Management 宣布合作推出新⼀代数字资产投资策略,直接参与总值达2.4 万亿美元的数字资产生态系统。

2. CryptoQuant 称,在过去的三周里,BTC 经历了约 15% 的调整,随着 BTC 昨日出现较大幅度的回调,可能的局部底部迹象已经出现。

3. 期货市场:未平仓合约在过去三周内减少了约 30 亿美元,主要是多头平仓。

4. 媒体报道称:由于上⼀轮 ETH 现货 ETF 的 S-1文件改动非常「轻微」,美证交会可以「随时」联系发行人,告知其 ETF 发行日期。

长期洞察:用于观察我们长期境遇;⽜市/熊市/结构性改变/中性状态

中期探查:用于分析我们目前处于什么阶段,在此阶段会持续多久,会面临什么情况

短期观测:用于分析短期市场状况;以及出现⼀些方向和在某前提下发生某种事件的可能性

长期洞察

• 交易所大额净头寸

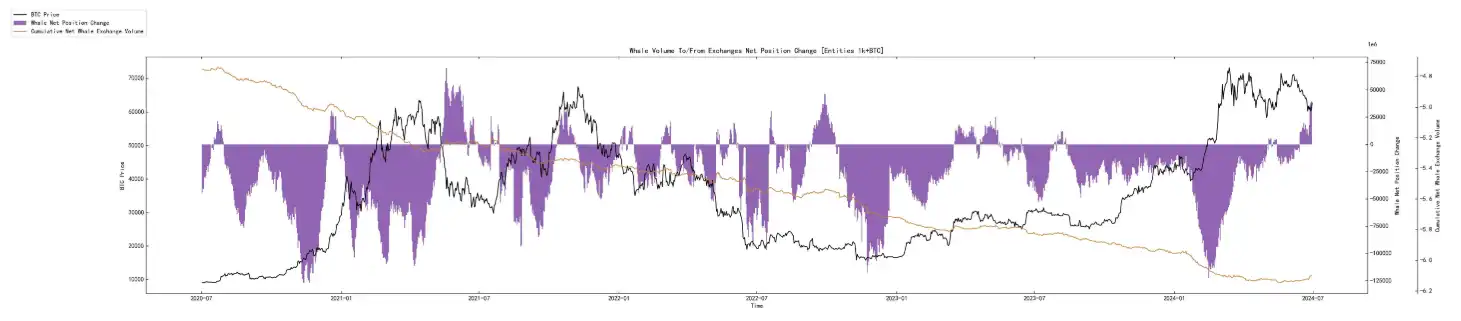

• 巨鲸地址净土村

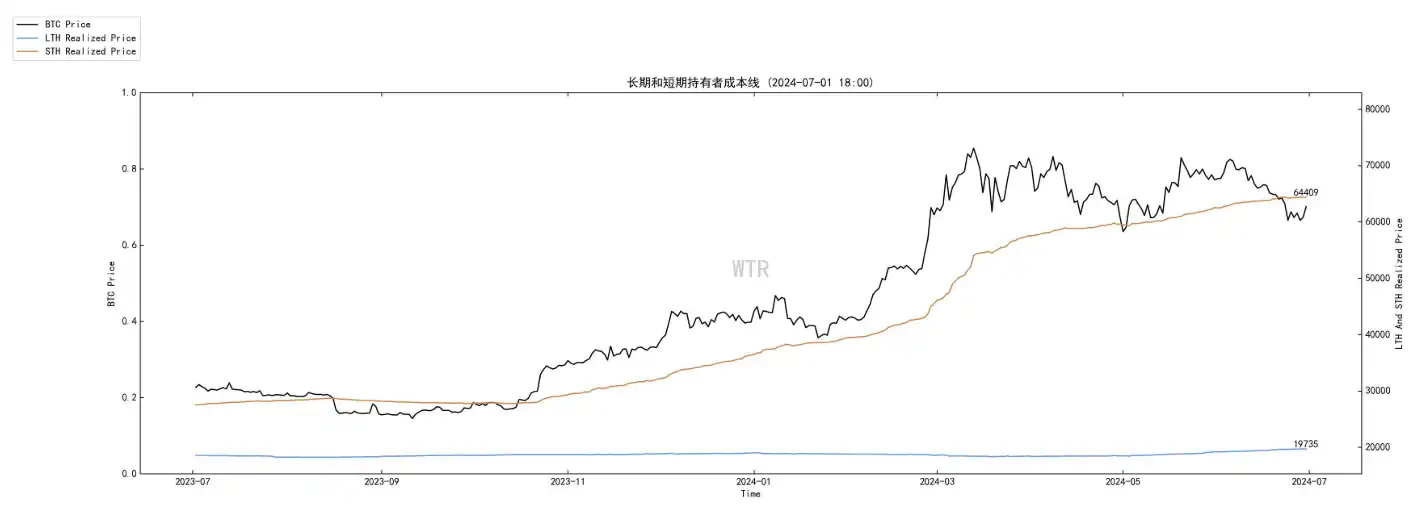

• 短期投机者成本线

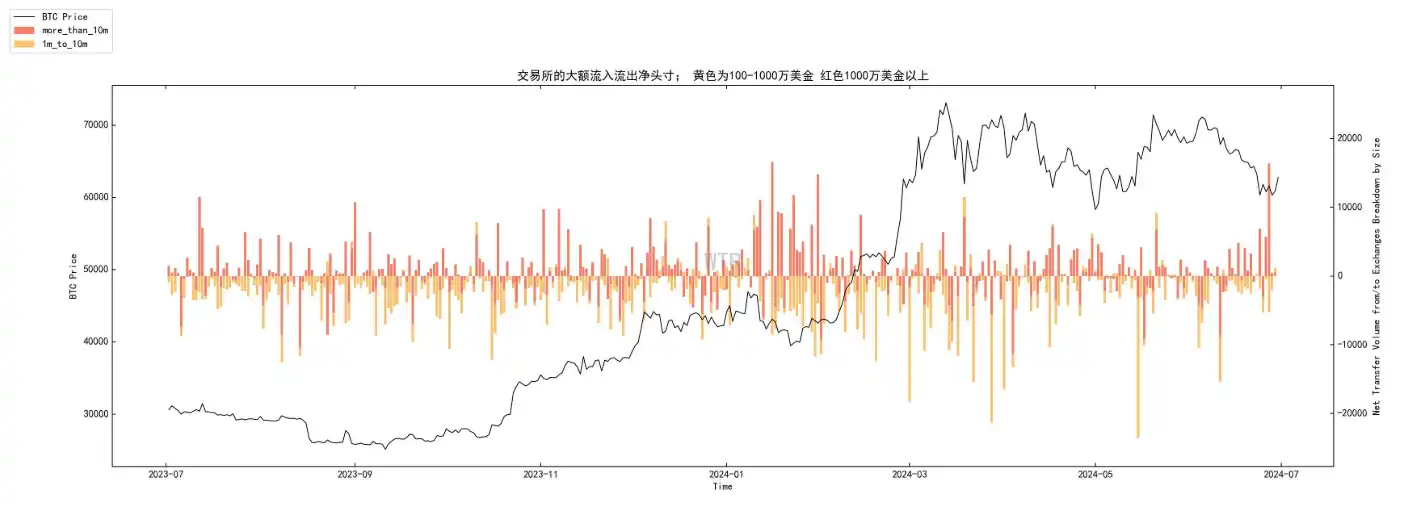

(下图 交易所大额净头寸)

市场在前几天的时间内遭受了非常大额的抛售反应,这对于市场是⼀种压力测试;但市场下跌的程度并不是非常地高。

相对来讲,市场的承接能力正在上升。

用两个数据对应就可以看出这次抛售为之前巨鲸抛售,这第⼆次的下跌,主要是获利盘的抛售。

短期投机者成本县在 64,400 附近,如果价格在⼀个月半月至两个月内无法恢复到这个价格;那么这个价格会成为⼀个小压力。

当然,从大的环境来看 64,400 的抛售会比之前 70000 的抛售少很多,因为这个价位到了短期成本,他们会避免亏损而产生更少的抛售。

中期探查

• 积累趋势分

• 短期资金成本模型

• 高权重抛压

• BTC 交易所趋势净头寸

• 网络情绪积极性

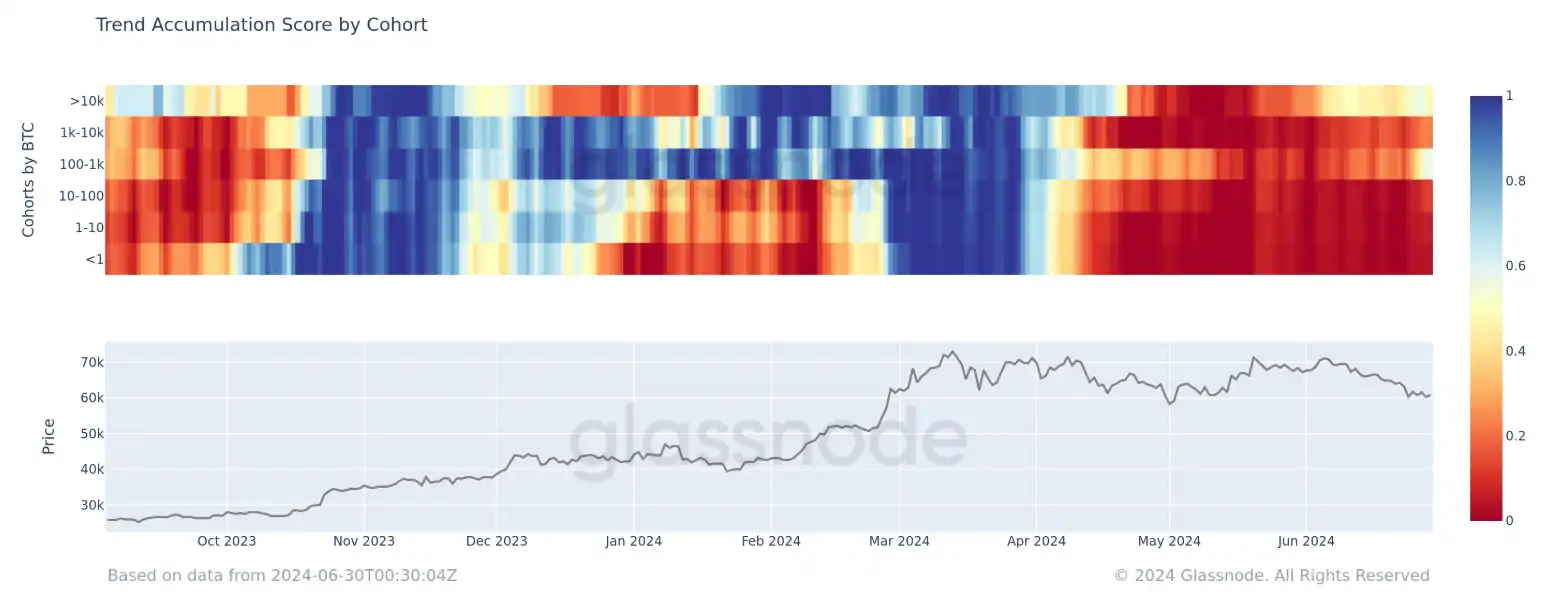

(下图 积累趋势分)

100-1k 和>10k 的巨鲸目前是盘面的主要供给力量,

他们相对于其他地址,对 BTC 有更好的积累需求。

但整体只停留在 0.5 分左右的积累趋势分,尚未形式非常大的需求量,

可能还需要花费更多的时间,积累筹码,修复盘面。

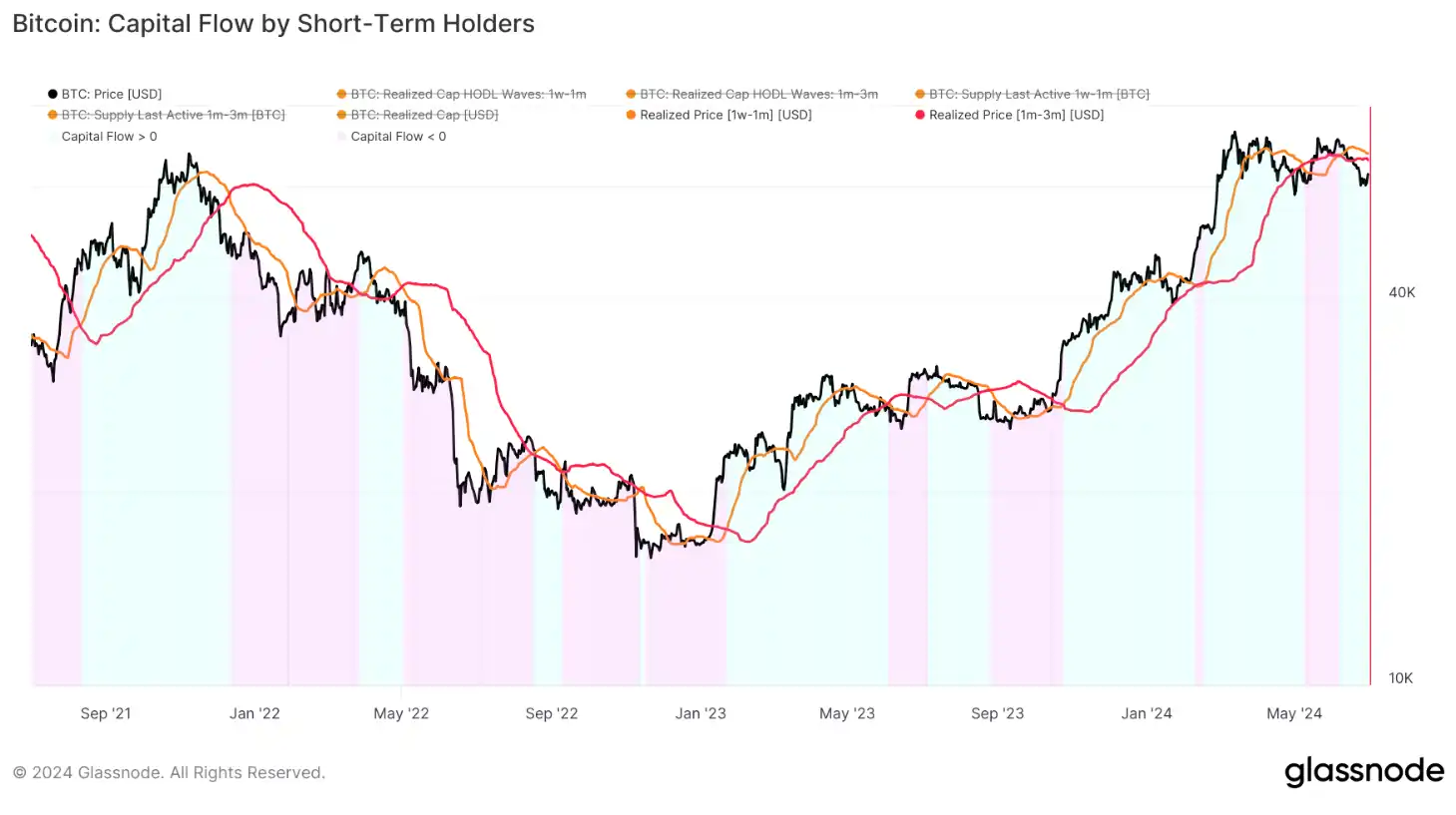

(下图 短期资金成本模型)

红色:1-3 个月参与者的平均成本

橙色:1 周-1 个月参与者的平均成本

当橙色线越过红色线时,同时市场会进入到流动性较佳的状态,资金会倾向于流入市场。

反之,则资金倾向于匮乏。

市

场的持续性需要让更年轻的筹码成本上升,才会供给更好的流动性。

可能目前场内相对没有变得很差。

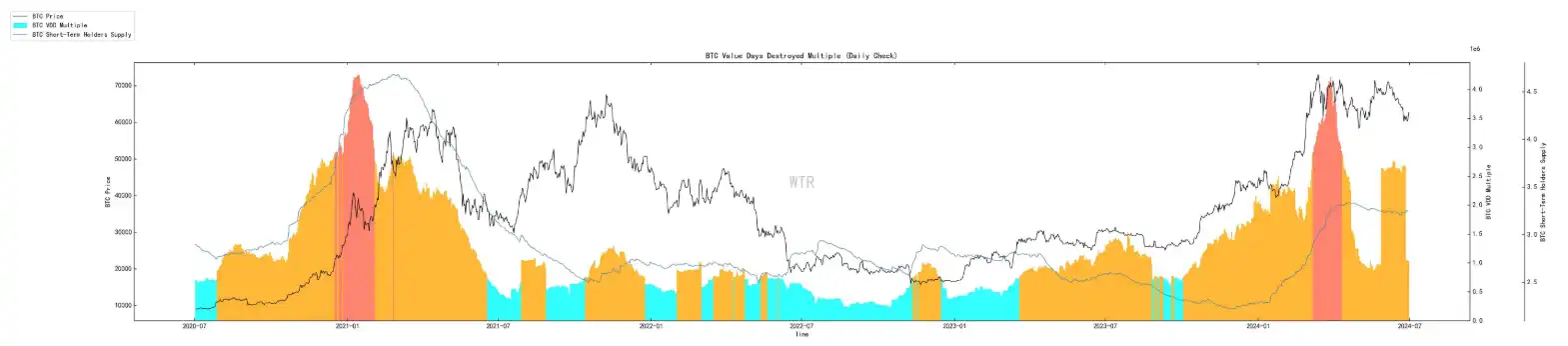

(下图 高权重抛压)

高权重抛压已有⼀定程度的下降,可能场内所面临的压力会捎带减轻。

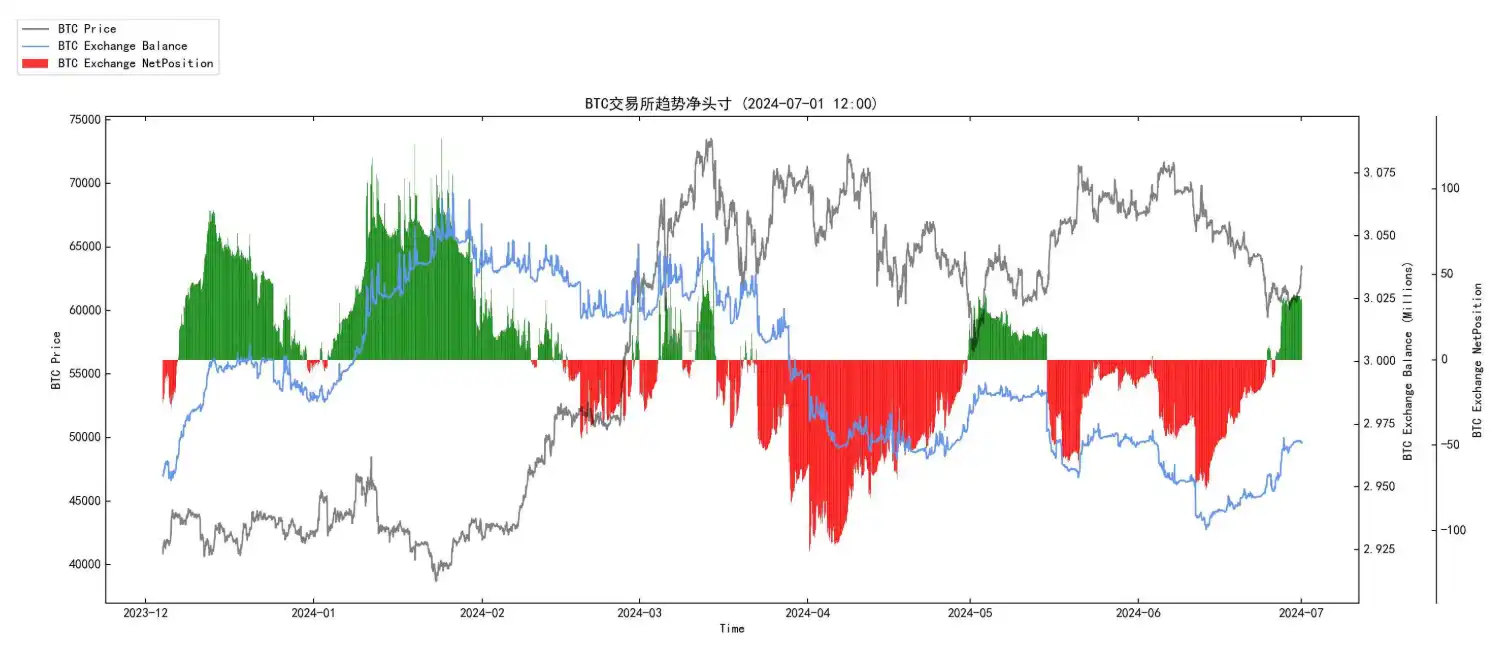

(下图 BTC 交易所趋势净头寸)

目前交易所内部积累的潜在抛压有轻微放缓流入的迹象,

可能随着时间的推移,场内的状况会变得稍好⼀些。

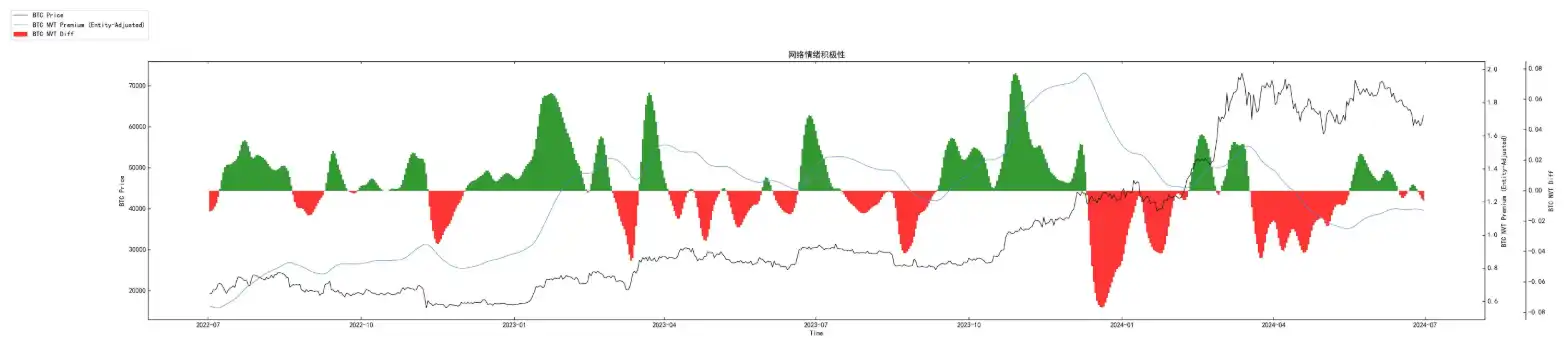

(下图 网络情绪积极性)

网络情绪有⼀定程度的放慢迹象,可能链上情绪积极性仍需恢复。

目前流动性的困境可能是场内的参与者,链上积极性不够的原因。

短期观测

• 衍生品风险系数

• 期权意向成交比

• 衍生品成交量

• 期权隐含波动率

• 盈利亏损转移量

• 新增地址和活跃地址

• 冰糖橙交易所净头寸

• 姨太交易所净头寸

• 高权重抛压

• 全球购买力状态

• 稳定币交易所净头寸

• 链下交易所数据

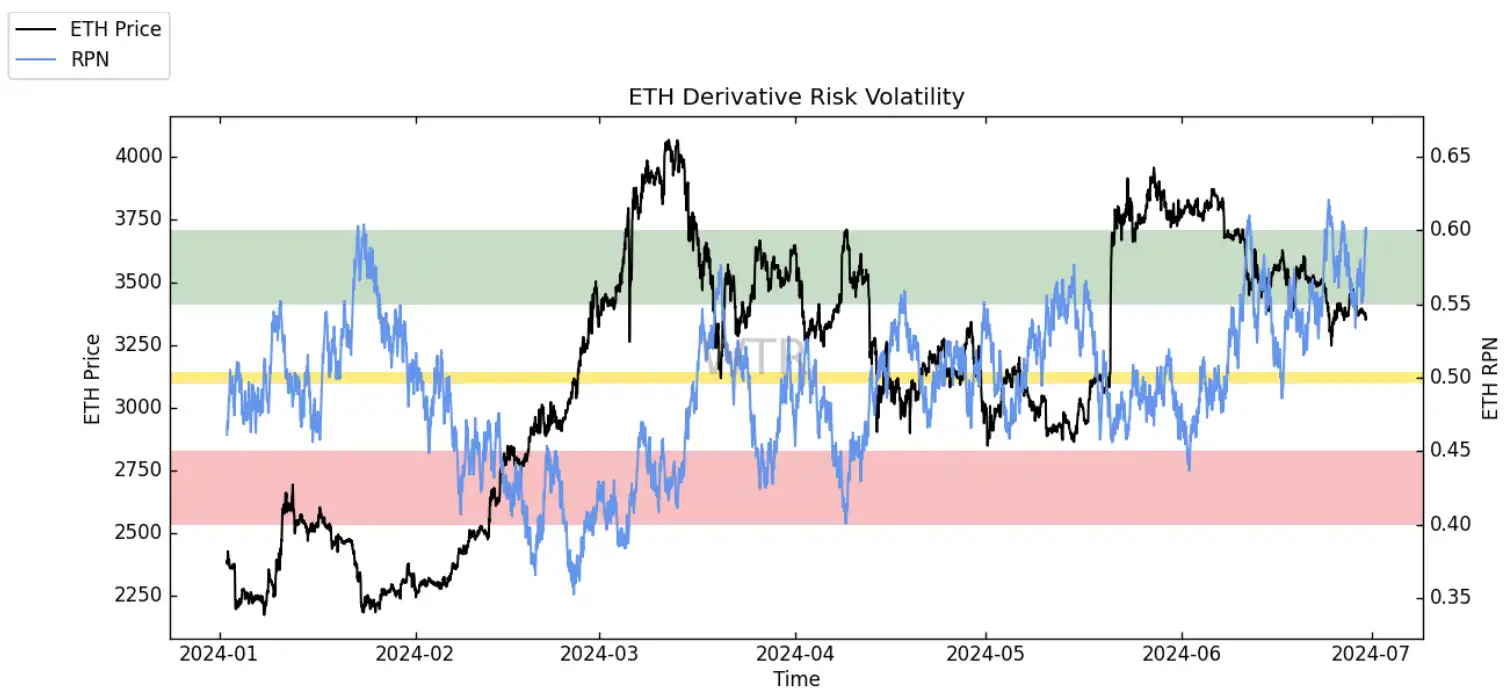

衍生品评级:风险系数处于绿色区域。衍生品风险较低。

(下图 衍生品风险系数)

与上周预期⼀致,ETH 表现为震荡调整。当前风险系数仍处于绿⾊区域,虽然在趋势市场当中更多表现为预期轧空,但当前市场中,本周仍预期为持续性震荡。

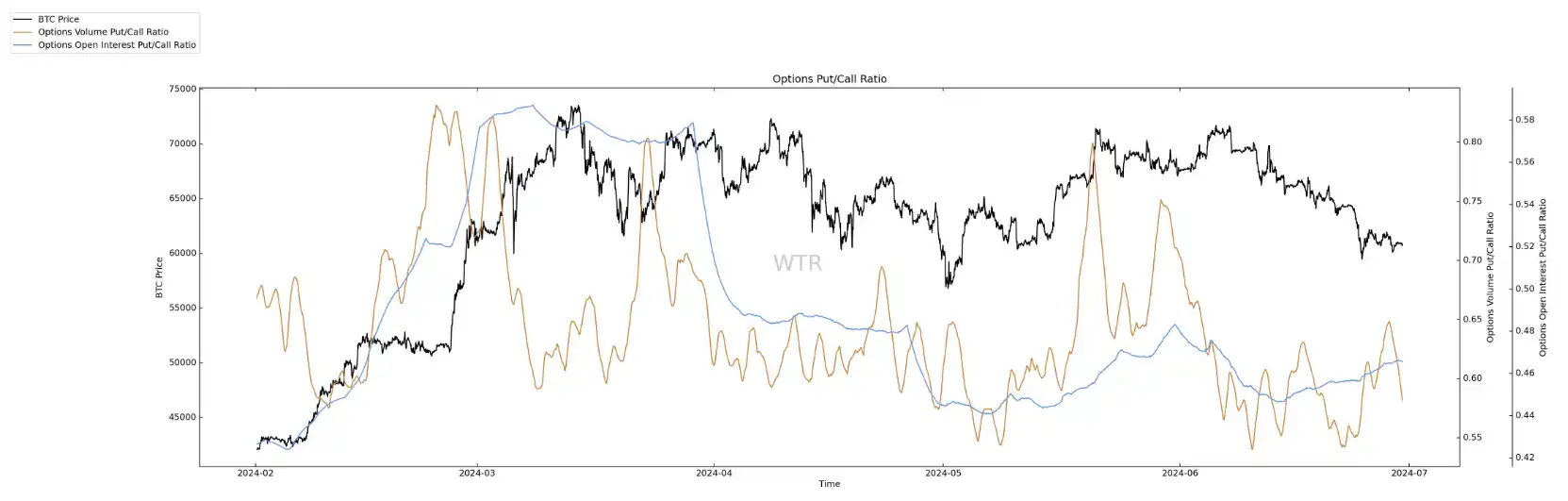

(下图 期权意向成交比)

期权成交量有少量下降,看跌期权比例处于低位。

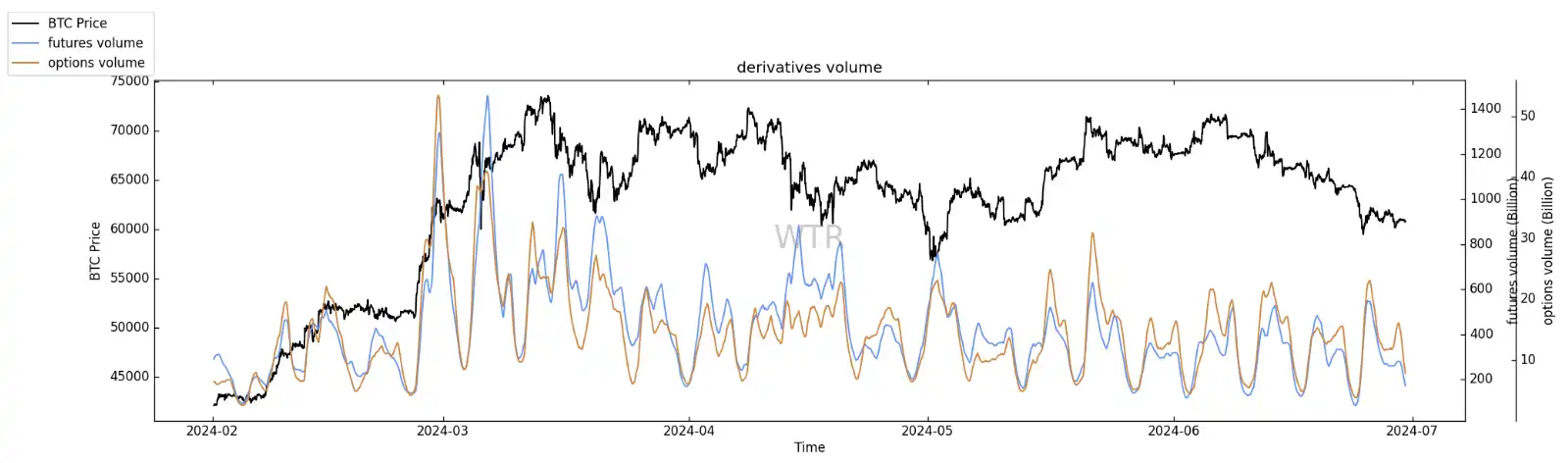

(下图 衍生品成交量)

衍生品交易量处于低位水平。

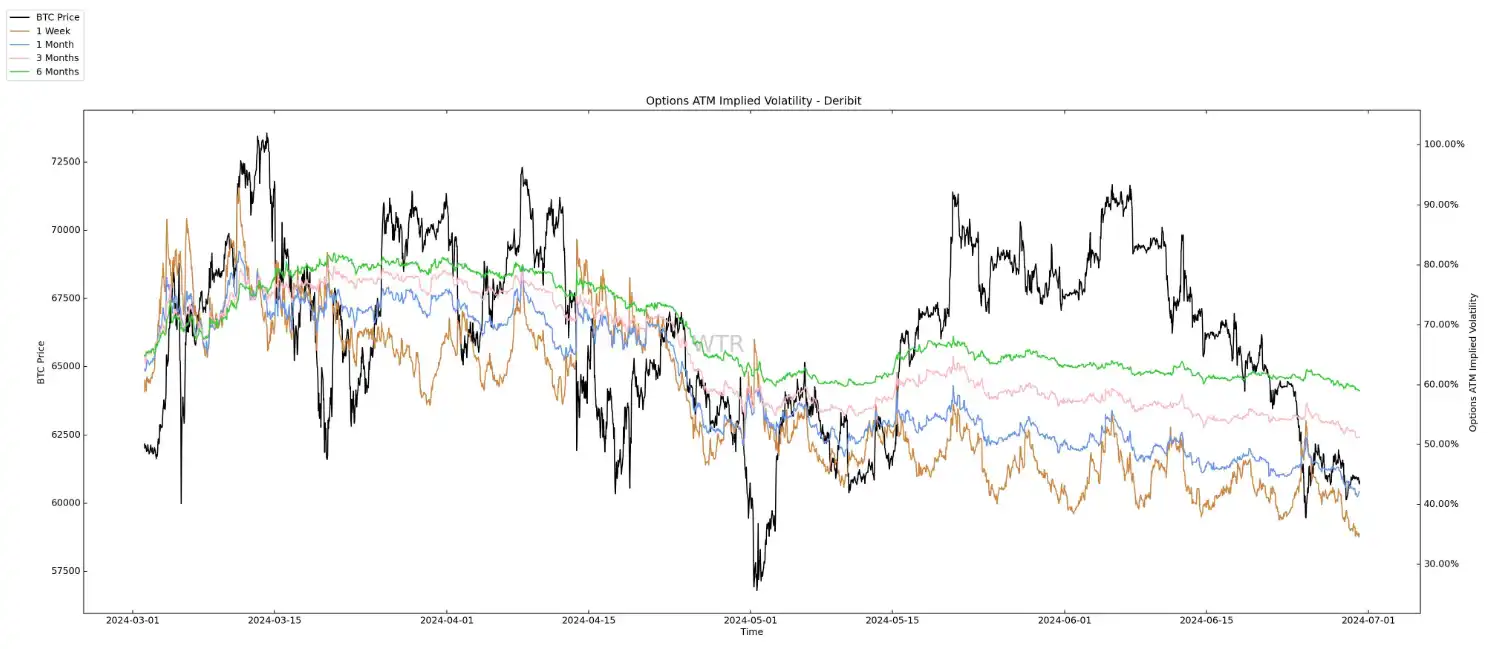

(下图 期权隐含波动率)

隐含波动率有少量下降。

情绪状态评级:中性

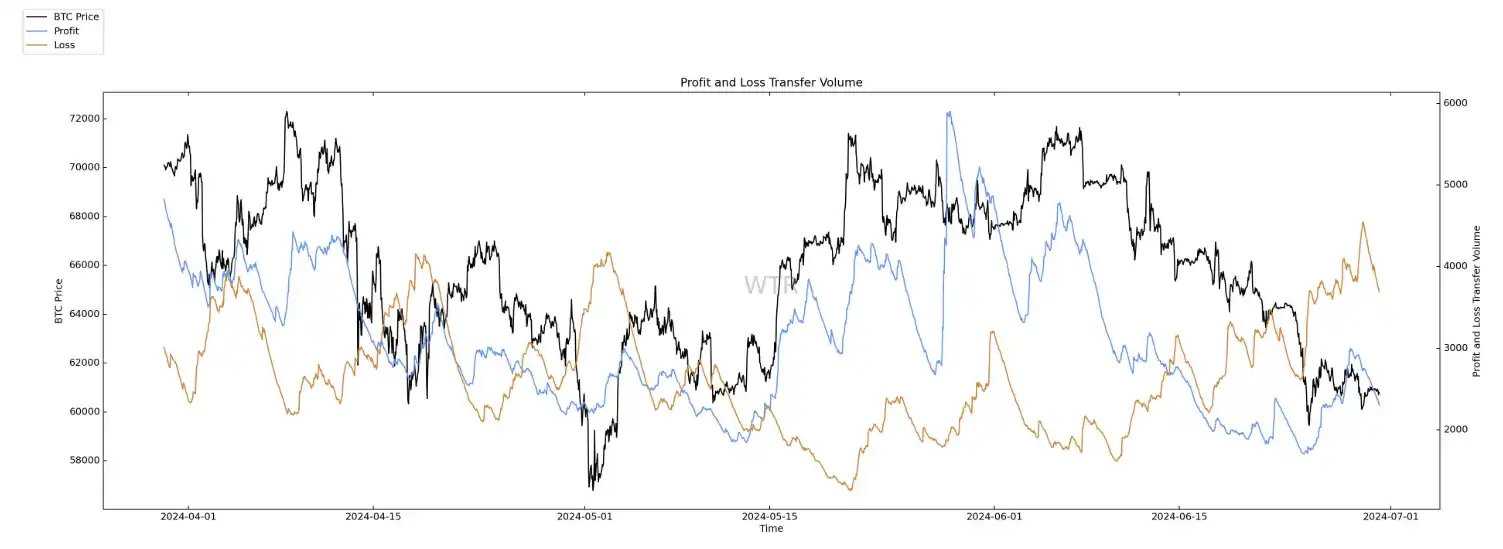

(下图 盈利亏损转移量)

本周恐慌情绪 (橙线) 持续下降,总体来看市场悲观情绪已有所缓和,但当前价格已跌破短期持有者成本线 (64K 附近),所以接下来需要观测市场是否有进⼀步的额外抛压存在。

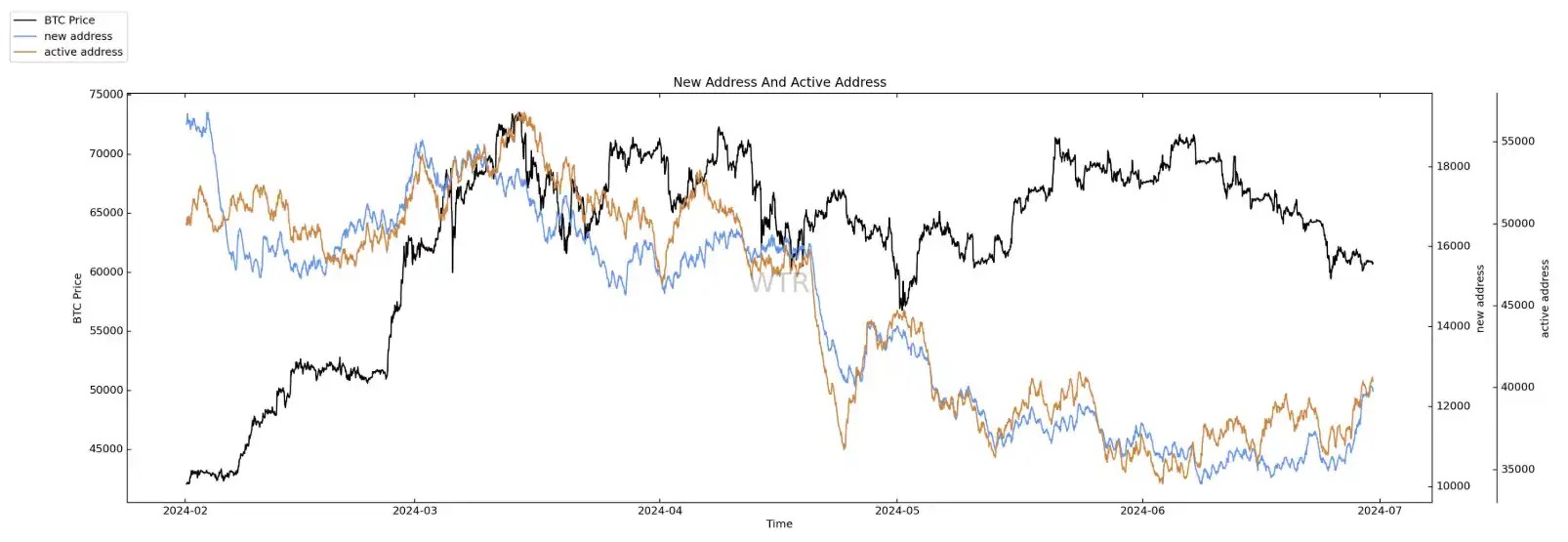

(下图 新增地址和活跃地址)

新增和活跃地址处于低位水平。

现货以及抛压结构评级:BTC 有中量流入,ETH 流出累积。

(下图 冰糖橙交易所净头寸)

BTC 交易所净头寸有中量流入。

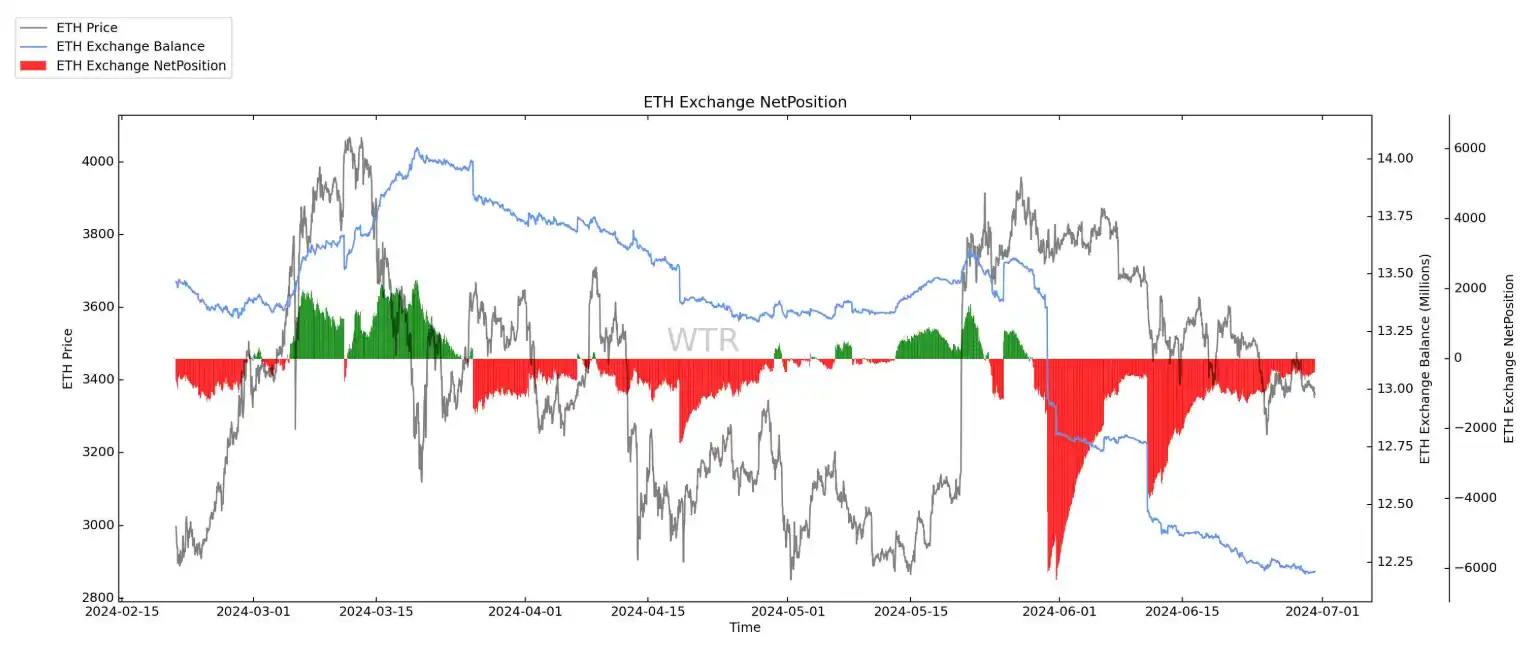

(下图 E 太交易所净头寸)

ETH 交易所净头寸持续性流出。

(下图 高权重抛压)

购买力评级:全球购买力整体处于流出状态,稳定币购买力中量流失。

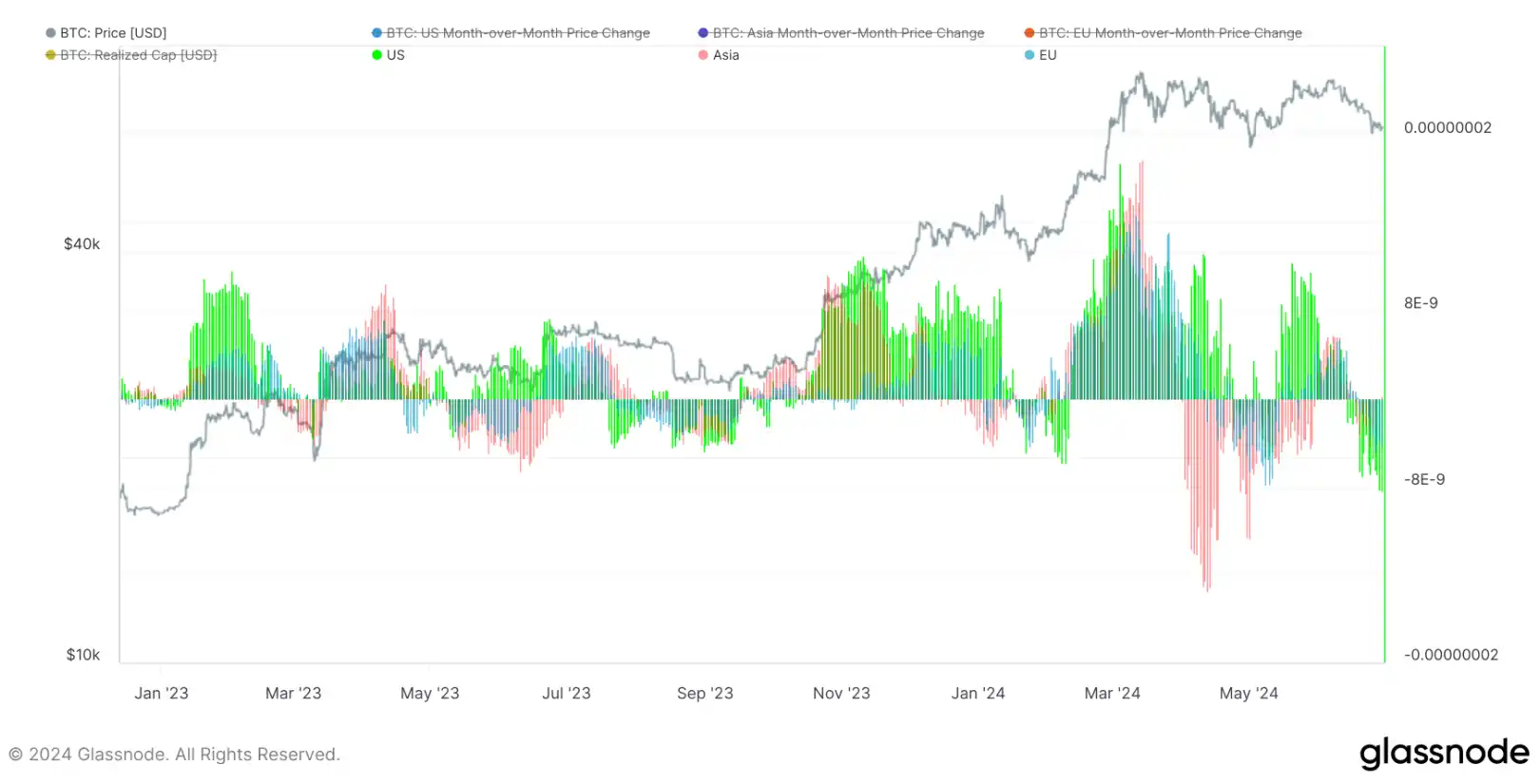

(下图 全球购买力状态)

当前美洲购买力与上周⼀致,仍处于流失状态。市场在此期间更偏向于震荡。

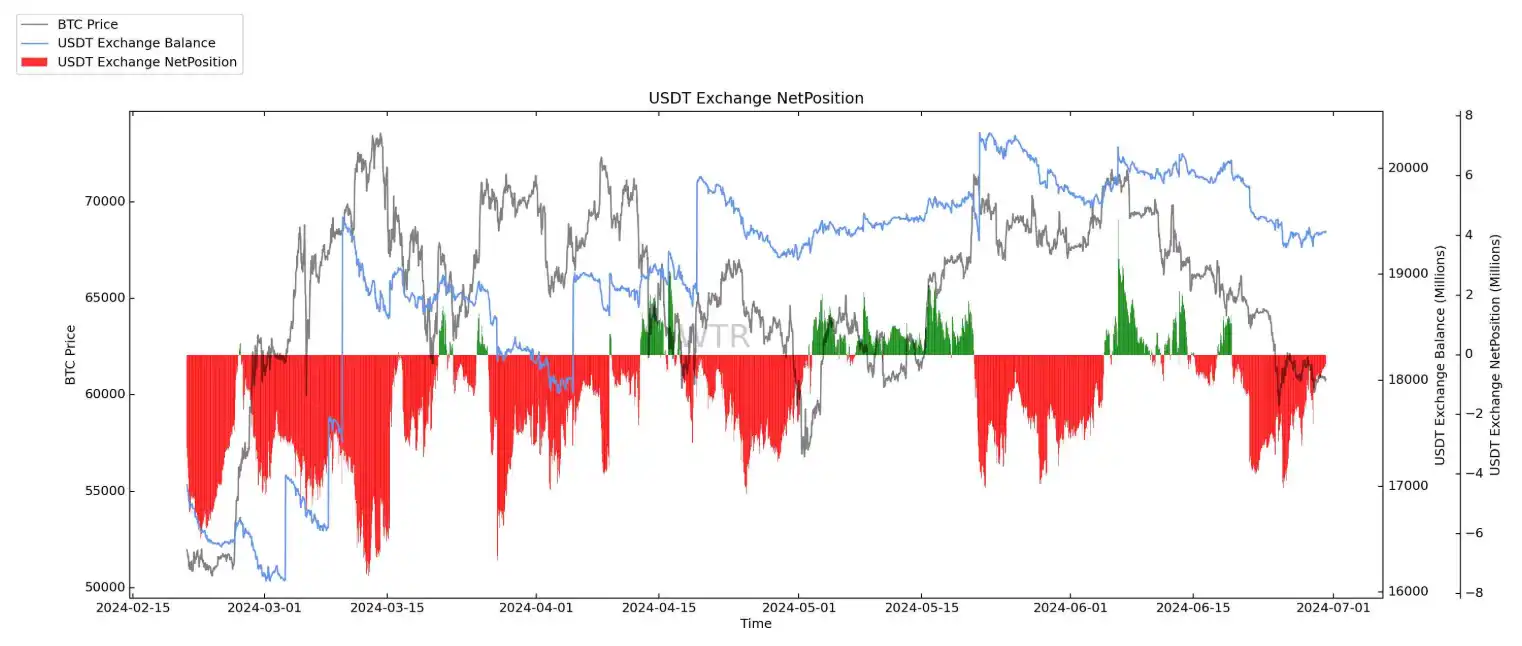

(下图 USDT 交易所净头寸)

USDT 交易所净头力中量流出。

链下交易数据评级:在 58000 有购买意愿;在 70000 有抛售意愿。

(下图 Coinbase 链下数据)

在 55000~59000 附近价位有购买意愿;

在 70000~74000 附近价位有抛售意愿。

(下图 Binance 链下数据)

在 55000~60000 附近价位有购买意愿;

在 70000~74000 附近价位有抛售意愿。

(下图 Bitfinex 链下数据)

在 55000,60000 附近价位有购买意愿;

在 70000~74000 附近价位有抛售意愿。

本周总结:

消息面总结:

1. 如果下月初 ETH 的 ETF 获批通过,则有可能先跌后涨(灰度资金抛售)。

2. 市场目前来看从第⼀季度的通胀停滞,又转换回了下降通道,如果在未来两个月趋势持续下降都有可能产生9月份降息预期。

3. 主导加密市场稳定的三个因素:获利盘的抛售,短期投机者的情绪,外界的利空,目前都已经慢慢趋于缓和。

4. 从目前这时代来讲,美元货币基金已经达到创纪录的巨大体量,如果降息落地前后,那么大量资金会再次流入到资本市场,包括股市、加密市场。

链上长期洞察:

1. 市场正承接着很大的抛售压力,这是⼀次压力测试;

2. 本次下跌的关键因素为获利盘;

3. 目前这个位置的抛售相对较小,因为短期投机者他们对于亏钱效应非常重视

• 市场定调:

市场承接能力正在攀升。

链上中期探查:

1. >10k 和 100-1k 的地址有少量积累;

2. 场内流动性可能并不算太差;

3. 高权重抛压有⼀定程度下降;

4. BTC 在交易所内部蓄积的潜在抛压,有轻微放缓增加的迹象;

5. 网络情绪可能仍需要时间恢复。

• 市场定调:

调整、修复

场内的状态有轻微改善,但仍需时间恢复情绪。

链上短期观测:

1. 风险系数处于绿色区域,风险较低。

2. 新增活跃地址较处于低位,市场活跃度低位。

3. 市场情绪状态评级:中性。

1. 交易所净头寸整体呈现 BTC 有中量流入,ETH 流出累积状态。

2. 全球购买力整体处于流出状态,稳定币购买力中量流失。

3. 链下交易数据显示在 58000 有购买意愿;在 70000 有抛售意愿。

4. 短期内跌不破在 57000~61000 概率为 69%;其中短期内涨不破 71000〜74000 的概率为 90%。

• 市场定调:

虽然当前市场恐慌情绪已有所下降,但市场购买力大幅流失,当前价位也已跌破短期持有者成本线。

本周预期在无强消息面刺激情况下,市场仍持续保持在短期持有者成本线价格附近震荡。

风险提示:

以上均为市场讨论和探索,对投资不具有指向性意见;请谨慎看待和预防市场黑天鹅风险。

-

Galaxy:以太坊再质押的成本与收益

以太坊是迄今为止支持再质押的最大协议,ETH 及其衍生资产的再质押存款额为 194 亿美元,其中 183 亿美元由用户在 2024 年存入。

-

EthCC的启发:以太坊以Rollup为中心的路线图真相

以 rollup 为中心的开发路线图意味着,随着时间的推移,以太坊协议的变更对最终用户的影响将越来越小。

-

瑞士最大州立银行推出比特币和以太坊交易和托管服务 解析瑞士加密货币市场与监管政策

苏黎世州立银行(ZKB),瑞士最大的州立银行之一,正式推出比特币和以太坊的交易和托管服务。

-

Dan Tapiero表示,“大牛市即将到来”——比特币和以太坊有望获得巨额收益

宏观投资者和基金经理Dan Tapiero对比特币(BTC)和以太坊(ETH)表达了看涨情绪。

-

尽管推出了ETF,但以太坊价格仍然疲软,是否有积极迹象?(Bitfinex)

以太坊价格的疲软可以从ETH/BTC货币对中看出,自2022年9月以太坊合并以来,该货币对一直在下跌。

-

Blocknative:私人交易正主导以太坊订单流

尽管私人订单流仍然只占以太坊交易的约 30%,但它消耗了网络上一半以上的 gas。

-

Grayscale通过新的雪崩信托增加了比特币和以太坊的产品

加密资产管理公司Grayscale Investments推出了一项信托,让投资者接触雪崩(AVAX),加入了其许多其他产品。

-

分析师–以太坊下跌趋势即将结束的两个原因

基于当前的趋势,以太坊可能正面临修正的结束。