作者:Glassnode, UkuriaOC;编译:邓通,金色财经

摘要

随着资本继续涌入该资产类别,比特币的复苏已接近完成,将已实现上限推至 4600亿美元,仅比其 ATH 低 3%。

交易所流入量接近历史最高水平,短期持有者主导了资金流。 这表明投机和交易活动的需求相对强劲。

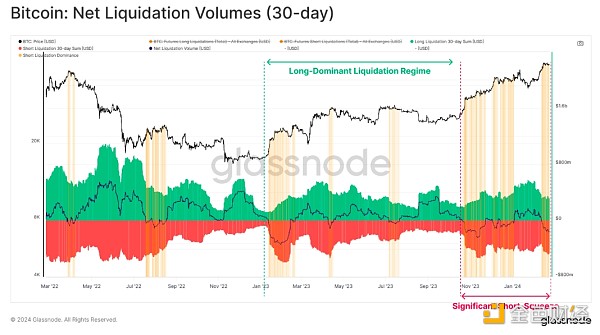

期货和期权市场的未平仓合约也接近历史高位,定向卖空者继续押注上涨趋势,导致过去 30 天内的清算量超过 4.65 亿美元。

资本流动

比特币价格继续在 5.2 万美元下方盘整,并保持了 2 月中旬以来的大部分涨幅。 支持这一业绩的是资本稳定健康地流入该资产,今年迄今已实现上限攀升超过 300 亿美元。 这使得已实现上限的总估值达到4600亿美元,仅比之前的 ATH 低 3%。

由于这种强劲的表现,比特币投资者的盈利能力显著提高,平均投资者现在每枚比特币持有+120%的未实现利润。

MVRV 比率使我们能够衡量这一点,在之前牛市的早期阶段经常会看到这种幅度的数值。 MVRV 在 4965 个交易日中约有 1126 个交易日(22.7%)记录了较大的未实现利润。 市场上空的空气确实变得越来越稀薄,但这绝不是未知的。

由于市场很大程度上处于未实现利润的状态,因此评估参与者的反应变得谨慎。 为此,我们可以采用一套 SOPR 指标,用于评估按群体实现的利润或损失的平均幅度。

市场平均 SOPR:1.13(+13% 利润)(橘色);

长期持有者 SOPR:2.07(+107% 利润)(蓝色);

短期持有者 SOPR:1.02(+2% 利润)(红色)。

目前,所有群体都在锁定实现有意义的利润,这是上升趋势市场的典型特征。 我们还标记了过去所有三个 SOPR 变体都超过其当前值的时间段。 我们可以看到这些与 2017 年和 2021 年牛市最乐观的阶段一致,与上面的 MVRV 观察类似。

交易

随着市场势头增强,投资者持有自 2022 年 11 月 ATH 以来最大的未实现收益,我们可以将流入主要交易所的资金作为衡量交易活动和投机的指标。

存款和取款总量持续扩大,每日进出交易所的交易量达到惊人的55.7亿美元,与 2022 年 11 月市场 ATH 期间出现的竞争活动相同。

我们可以通过按链上群组分离流入交易所的资金来增加上述观察的粒度,从而使我们能够描述存款的来源。 交易所充值总额明细如下:

短期持有者+ 21亿美元(红色);

长期持有者+ 1.2亿美元(蓝色);

外汇交易量+ 3.54亿美元(绿色)。

自 1 月中旬以来,STH 队列每天的存款量持续超过20亿美元,同时总存款量也创下了新的 ATH 为 24.6亿美元。 这凸显了当前市场结构中的高度投机兴趣。

通过评估发送到交易所的 STH 总余额的百分比可以发现更多信息。 自 2023 年 10 月以来,STH 群体每天的存款量已超过其供应量的 1%,在最近 ETF 主导的投机期间,其价值达到峰值 2.36%。 这是自 2020 年 3 月抛售以来最大的相对存款。

当前市场的投机程度也可以从交易所相关的流入/流出相对于所有链上交易量的极高主导地位看出。 目前,所有链上经济交易量的 78.3% 被直接传入/传出交易所,这是一个新的 ATH。

请注意,经济交易量被定义为我们实体调整的链上交易量,它过滤掉内部转账、钱包管理和自我支出以达到我们的最佳估计。

新的现货比特币 ETF 产品也为 BTC 创造了新的需求来源,令人难以置信的是,超过 9 万个 BTC 的净流量流入了 ETF。 这些流入金额达到惊人的57亿美元,并使 ETF 的总 AUM 达到近380亿美元。

这些 ETF 产品首次允许机构投资者通过传统渠道获得 BTC 资产的投资,为需求和投机开辟了新的自由度。

衍生品概述

除了链上流动中可见的投机活动增加之外,我们还可以看到衍生品市场也做出了类似的反应。 期货市场的未平仓合约总额已升至210亿美元的数值,1195 个交易日中只有 84 个交易日 (7%) 记录了更高的值。

以美元计价的未平仓期货合约价值正在接近 2021 年最乐观时期的高位。

期权市场也经历了显著增长,未平仓合约达到175亿美元。 这与期货市场的210亿美元相比,这是 2023 年以来相对较新的发展。

期权市场的增长表明比特币衍生品市场正变得越来越成熟,投资者、交易员和矿工现在拥有更深入、更具流动性的期权来对冲和管理风险。

去年 10 月比特币 3 万美元的决定性突破是一个关键的关注点,比特币市场的许多部分都发生了显著的变化。

在这次反弹之前,期货市场通过现金套利策略获得的收益率持续略高于3%,低于美国国债的无风险利率。 然而,自此之后,现金持有收益率已升至 14.7%,这提供了一些迹象:

交易者愿意支付更高的利率来持有杠杆多头头寸。

空方现在能够获得短期美国国债“无风险”利率的 2 至 3 倍。

期货市场的收益率可能会开始吸引做市商重返数字资产领域,从而加深市场流动性。

BTC 和 ETH 资金费率之间的差距也在扩大。 2023 年 10 月之前,可以观察到相对中性的状态,利差在正值和负值状态之间振荡。

然而,自 10 月份上涨以来,ETH 的融资利率一直高于 BTC,这表明交易者进一步推测风险曲线的兴趣增加。

在 ETF 批准的反弹过程中,我们还看到了空头清算占主导地位的情况。 尽管市场中性的现货套利交易者被空头所吸引,但市场上定向卖空者的清算率仍然高于多头。

值得注意的是,在 2021 年的两个 ATH 峰值中,多头交易者主导了清算量,因为杠杆头寸在盘中波动中被强制平仓。 因此,看到定向空头交易者如此强大的主导地位被清算,表明许多交易者自 10 月份以来一直在押注当前的上升趋势。

这导致过去 30 天内空方清算总额大幅增长,平仓头寸超过 4.65 亿美元。 下图突出显示了空头清算超过多头清算的时期,其中许多时期与空头挤压推动的强劲上升趋势一致。

总结

市场参与者的风险偏好已经恢复,而非 2021 年 12 月以来的最高现货价格。 资本流入加速以及短期持有者群体活动的增加凸显了这一点,他们每天向交易所存入超过 20 亿美元的交易量。

衍生工具中也存在投机活动,期权和期货的未平仓合约均略低于 ATH。 由于永久融资利率现在提供的收益率超过美国国债无风险利率的 2 倍至 3 倍,流动性和空方利息有所增加。 然而,这在很大程度上似乎是方向性的,因为许多交易者继续押注当前的上升趋势(因此被清算)。

此文由 比特币官网 编辑,未经允许不得转载!:首页 > 比特币新闻 » Glassnode:投资者风险偏好增强 投机迹象愈发明显

Bitcoin Cats之外,还有哪些值得关注的比特币链游项目?

Bitcoin Cats之外,还有哪些值得关注的比特币链游项目? The Block:加密VC们如何看待2024年加密投资前景?

The Block:加密VC们如何看待2024年加密投资前景? Paxos发布USDP十二月透明度报告:未偿代币总额降至约3.72亿美元

Paxos发布USDP十二月透明度报告:未偿代币总额降至约3.72亿美元 比特币的治理

比特币的治理 摩根大通:Tether日益增强的主导地位对加密货币不利

摩根大通:Tether日益增强的主导地位对加密货币不利 Primodium创始人:解析游戏资源管理与未来的金融化策略

Primodium创始人:解析游戏资源管理与未来的金融化策略 以太坊开发者的争论:账户抽象的未来

以太坊开发者的争论:账户抽象的未来 Tether目前拥有价值28亿美元的比特币

Tether目前拥有价值28亿美元的比特币 MoE架构,全量上线,MiniMax的abab6跨过玫瑰三段论了吗?

MoE架构,全量上线,MiniMax的abab6跨过玫瑰三段论了吗? Arthur Hayes:为什么我认为3月份的加密市场面临下行风险

Arthur Hayes:为什么我认为3月份的加密市场面临下行风险 Arkham:加密分析平台和数据跟踪看板

Arkham:加密分析平台和数据跟踪看板 重押比特币却被“反噬”!面临“爆仓”风险,这家公司股价一夜暴跌24%

重押比特币却被“反噬”!面临“爆仓”风险,这家公司股价一夜暴跌24%