市场目前除了现货ETF和铭文叙述外没有新进展。贝莱德不断做出现货ETF的利好消息,引发了市场的预期,推动比特币价格冲上4.4万美元的高点。共有13家机构申请了比特币现货ETF。贝莱德的比特币ETF申请模型分为现金模型与实物模型,监管机构更倾向于现金模型。此外,降息、减半与ETF是比特币的三大利好。分析认为2024年比特币有望冲破10万美元。不过,ETF的通过率受政策环境、SEC审批等影响,实际情况仍有不确定性。因此,实现10万美元的口号还有待验证。

除了现货ETF和铭文叙述仍在持续外,市场再无其他新鲜事。

也正因此,关于现货ETF的任何微小进展都被大肆播报,顶尖选手贝莱德深认可其道,连续不断放出消息利好,将人群大众的预期拉满,也直接推动了比特币冲上4.4万美元的新高峰。

目前,已有13家机构申请了比特币现货ETF。尽管申请通过逐渐高涨,但时机未到的声音仍充满市场,预期的降息、ETF与减半三架马车能否实现?

13家申请现货ETF的机构列表,来源:公开资料

在机构的预测中,比特币似乎又令人振奋了10万美元的曙光。

01 贝莱德ETF新细节曝光,现货批准进入深水区

12月13日,贝莱德现货ETF再出新消息。美国证券交易委员会(SEC)公布了贝莱德和纳斯达克11月28日第二次会面相关的形式,该会议讨论了其比特币ETF申请。

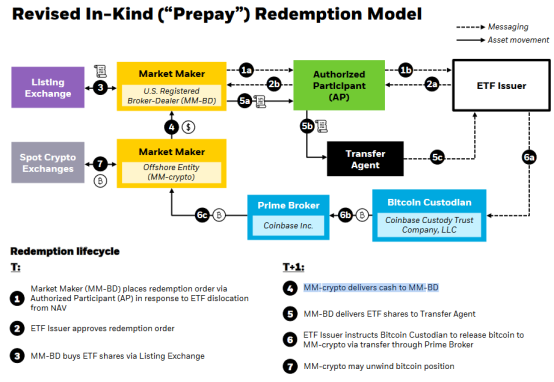

贝莱德的比特币模型设计分成现金模型与实物模型,即ETF授权参与者(AP)可通过BTC或现金交易参与ETF贡献的购买和赎回,实物模型将ETF贡献与实物BTC挂钩,增发即购入BTC,赎回则出售BTC,也可以理解为以BTC相关金额进行发行;而现金模型则通过美元创建,将ETF形成捐赠形式,通过美元的折算BTC数量,在场景中增加了美元算换这个程序。

可以看出,实际流程更为简单直接,发行商承担责任也更为纯粹,但监管方却并不看好此类模型。在11月20日的会见中,监管机构表示实际模型中美国注册贸易交易商户需要直接参与比特币交易,在波动下会产生市场风险。据景顺透露,SEC更倾向于现金发行,景顺在最近的S-1表格更新中也采取了这种模式。

为此,贝莱德做出了修订,在实物赎回计划中添加了“预付费模式”,根据这一策略,做市商的离岸实体在ETF股票被赎回为比特币之前,用现金预付其位于美国的交易实体。交易商不能通过自有资金参与交易,从而将风险更多转移至做市商。在此背景下,摩根大通或高盛等实体企业也可以授权参与主体,以规避银行无法直接在资产持有表上持有比特币或加密的限制。

除了贝莱德消息披露之外,在近一周内,SEC与灰度、富达等多个机构会见,这也让市场认为现货ETF已经获得批准的深水区。最近的审核日期是2024年1月15日,最迟期限为3月15日,尽管预先审核是Ark Invest构建的21股,但从首席执行官Cathie Wood的恐吓中,首个并不代表唯一,可能会有超过六项申请一次性获得批准。

从来看,多数机构都认为90%的概率存在通过ETF现货的申请,市场也正如出一辙。第四季度市场资金涌入明显,USDT总市值已经达到预期的906亿元,俨然历史新高,正常11月一个月,USDT的市值就上涨了45.5亿美元,在今年USDT的当月基站中位列第二,仅低于今年3月份87.3亿美元的基站。在资金助推下,相当于两月内,比特币涨幅就超过52.37%。

当然,由于ETF长期出现狼来的阶段,市场消息面的刺激性切断趋势,但对于海外持有者而言,利好未见落地前脱手可能性较小。前几日盘前跳水也正应证了该点,跳水由亚洲资金带动,更多体现出合约杀多洗杠杆的性质,但即使价格下跌,与美国资金仍呈增持趋势,在未有其他利空之前,价值坚挺度较高,链上数据中拉动了BTC数量超过总体总体的86.7%,这一指标也给予了该价格更高的支撑。

02 冲击10万?比特币三大利好初露端倪

从目前来看,比特币利好记述无非三大类,降息、减半与ETF,除了讨论较多的ETF,其他利好也均已开始落地。

在降息方向,宏观市场的预测逐步实现。在12月13日的美联储新闻发布会上,利率维持在5.25%-5.50%的当前区间,成为今年度第四次暂停上涨的月份。其中,鲍威尔的鸽派变化明显,明确表示货币政策紧缩已经基本结束,利率可能会长期保持,但降息现在已经进入考虑范围。

除了利率公告外,美联储同时披露了季度更新的经济预测。目前美联储预计2023年核心通胀为3.2%,而三个月前的预期为3.7%,预计2024年的最终通胀为2.4%,而此前为2.6%。

宏观方向的利好对于风险市场的影响极其显着。在接近今年一整年的紧缩周期中,边缘地区股债双杀、本土金融机构破产、黄金价格大幅上涨由此而来,而比特币则与此相关。美股联动性强的指标,对此反应也极为激烈。在上轮周期中,比特币冲至6.4万美元高点,除了传统资金进入,也有宏观流动性增强的关键助推。事实也如出一辙,在新闻发布会后,比特币再度反弹至4.3万美元以上,24小时涨幅超过4%,现报42582美元。

与前两者直接利好相比,减半这种确定性极高的利好反而影响相对较少。BTC只有2100万的总供应量,但矿工的释放速度会紧接着算力提升不断加速,BTC挖矿速率将迅速骤降,而随着供应增加,通货膨胀也随之而来。截至目前,矿工们已经挖矿了近90% 的比特币总供应量。为了维持发行、速度增加稀缺性以及降低通货膨胀率,在设计之初,中本聪就设定了每个区块中发行的比特币数量会定期减半,在预定的区块高度之后,区块中发行的比特币数量将减少到前一个数量的50%,基本每4年或每21万个区块后会出现一次新的减半,长期来看,预计2140年比特币将全部开采完成。

由于矿工每4年就会减少一半的区块收益,收益减少从而推动力降低与成本上涨,从而进一步加剧预测速度。减少半后稀缺性会导致增加,大型矿工另一种算术倾向于囤积硬币卖出,投资者对其价值预期也水涨船高。在有历史记录的3次减半中,均在一定编程成为了牛市的引火线,市场对于第四次减半显然关注程度较高。预计第四次减半将在2024年的4–5月份发生,届时将创建一个区块的奖励减少到3.125个BTC。

在大众机构的猜测中,若狂降息带来的流动性与ETF的通过,比特币有望再次出现新高。虽然10万美元这个点,早在之前就已经成为加密货币宣传的口号,但VanEck依然对2024年的预测中表示,ETF将通过,比特币有望在第四个季度达到10万美元,考虑到去年其对低点与高点的预测相对准确,该预测存在一定可实现性,渣打银行、 Matrixport、比特小陆、Bitwise都有类似的石英。

03 三驾马车能否满足?

可以看出,利好是重型型,三驾马车需形成合力才可发挥最大作用,解除任何一效果也能大打折扣。

从ETF来看,无论行业认为的通过率有多高,但在SEC尚未点头的时机,也都存在失败的可能。对此,议题也有KOL认为政策环境尚未达到通过时间点,尤其是在关键的加密货币仍与支持Zoom 挂钩、币安刚刚被天价追究的背景有关,Coinbase 与SEC 的诉讼仍在持续,而昂贵的是在这13 个ETF 中,其中9 个被选中作为Coinbase 托管机构。

美国党派内部的博弈也是关键,明年正值美国大选年度,若举行强有力的胜利胜利,触发当前党派与个人对加密的倾向,围绕加密的加密货币将爱国倾向,反之则不然,因为双方SBF的败绩,以拜登主要领导人对于加密货币更多持审慎态度。就在不久前,加密货币行业长期支持者美国金融服务委员会主席帕特里克·麦克亨利宣布在2025年1月会议届满后退休,也为行业重新启动不确定性。在奥巴马党派未定的SEC主席加里·詹斯勒(Gary Gensler)为保仕途时,自然会选择在大选中逆风而动。

而即使通过,从周一时间来看,文件与手续办理也将在1周至2个月的时间里,受到层面可转换ETF的抛压与预期的落地,在短时间内BTC价格或将回调。从目前来看,1、3月是ETF的关键期,若两次均未通过,在当前ETF涌入的大资金环境下,情绪将受到更大影响。

从利率调整方向进行分析,鲍威尔虽然已经松动了,但也强调仍会根据实际仓库情况进行调整,目前表现强劲的劳动力市场无疑意味着仓库的拖延。根据12月8日美国工厂统计局公布数据显示,美国11月非农就业人口增加19.9人,普遍预期为18.5人,远较前值为15人,11月占比为3.7%,低于预期值3.9%,也较10月的3.9%有所收获。鲍威尔在发布会上坦言抗通胀还为时尚早,目前没有据认为经济正在充足。虽然点阵K线走势图示明年或将有3次降息,但预期降息与实际降息仍存在资金的削减差,从而放水的时间点又影响价格的实际走势。

减半确定性高,但所带来的单独上涨效果则相对有限,认为可以,减半对于价格低点有支撑作用,但对价格高点的冲击有限。摩根大通的分析师甚至认为减半利好已在目前的高价中被隐含定价。考虑到减半是三者中唯一的明显信号,此一恐将是危言耸听。值得关注的是,今年的减半是大选的焦点,从往届来看,大选前通常会搭配利好以影响风险市场冲击选票,若在此打减半,价格冲高的效应会更加显着。

总体而言,仅从利好来看,多预期下,动物机构认为2024年可能是比特币接近10万美元的一年。但从现实角度讨论,10万美元口号也已经喊了好几年,真正的实现效果也大致如此,宏观的转变、合规的趋严、行业内部的暴雷,稍有不慎就给风雨飘渺的加密货币市场带来严重打击。

当然,从另一个角度看,Optimism与希望总是好的。

此文由 比特币官网 编辑,未经允许不得转载!:首页 > 比特币趋势 » 比特币“10万”美元的前景:降息、ETF和减半的影响?

委托购买比特币合同是否有效?北京仲裁委:比特币属虚拟财产,受法律保护

委托购买比特币合同是否有效?北京仲裁委:比特币属虚拟财产,受法律保护 面对比特币42000美元跌幅 黑石、范艾克ETF动向与摩根大通CEO立场

面对比特币42000美元跌幅 黑石、范艾克ETF动向与摩根大通CEO立场 走近币圈神童——以太坊创始人“V神”的传奇人生

走近币圈神童——以太坊创始人“V神”的传奇人生 从5000美元到100万美元:比特币行情波动巨大,我们应相信哪一个?

从5000美元到100万美元:比特币行情波动巨大,我们应相信哪一个? 美股期货反弹,美债扩大涨幅,比特币九连跌一度逼近 2 万美元

美股期货反弹,美债扩大涨幅,比特币九连跌一度逼近 2 万美元 比特币现货ETF发行方和SEC开会33次,最新的争论焦点在哪?

比特币现货ETF发行方和SEC开会33次,最新的争论焦点在哪? 比特币价格飙升至45,000 美元以上,市场预期进一步上涨

比特币价格飙升至45,000 美元以上,市场预期进一步上涨 全球持有比特币最多的上市公司被看空,为购入BTC举债22亿美元现浮亏超10亿美元

全球持有比特币最多的上市公司被看空,为购入BTC举债22亿美元现浮亏超10亿美元 葡萄牙马德拉自治区发言人:没有将比特币作为法定货币的计划

葡萄牙马德拉自治区发言人:没有将比特币作为法定货币的计划 海滩、比特币与数字游民背后:东南亚为何成为Web3.0热土?

海滩、比特币与数字游民背后:东南亚为何成为Web3.0热土? 美图炒“以太币”“比特币”浮亏超3亿,上半年亏损同比翻倍

美图炒“以太币”“比特币”浮亏超3亿,上半年亏损同比翻倍 持有至少 1 BTC 的地址数量达到 836,922个,创下历史新高

持有至少 1 BTC 的地址数量达到 836,922个,创下历史新高